Что такое облигации и зачем они нужны

Говоря простыми словами, облигации – это ценные бумаги, выпускаемые государством для пополнения казны. Они обеспечивают инвесторам доходность и выступают обязательством для погашения всех долгов перед покупателями в установленные сроки. Покупка государственных облигаций – способ вложения денег для получения прибыли.

Чем облигации интересны частному инвестору?

Интерес любого частного инвестора – прибыль. Бонды национальных правительств – инструмент для ее получения. ОФЗ надежны, поскольку эмитентом и гарантом платежеспособности выступает государство.

Покупая государственные облигации, инвестор получает купонный доход (проценты, выплачиваемые Министерством финансов), а по окончании срока ему возвращается номинал ДЦБ. В зависимости от стратегии инвестора доход может быть как пассивным, так и активным.

Так выглядели облигации лет 20 назад

Так выглядели облигации лет 20 назад

А что можно делать с этими облигациями?

То же, что и с обычными ценными бумагами. Покупать, продавать или ждать получения прибыли в указанный срок. Преимущества в том, что они менее подвержены колебаниям рынка и всегда сохраняют ликвидность. Говоря простым языком, цена продажи государственных облигаций всегда будет как минимум не ниже цены покупки, в отличие от других биржевых активов.

Выпуск и оборот государственных облигаций в России регулируется Федеральным законом № 136-ФЗ и рядом правовых актов. Они регламентируют общий порядок обращения ценных бумаг и определяют нормы правовых обязательств и взаимоотношений между участниками рынка. Законодательство подтверждает долговые обязательства государства перед инвесторами и гарантирует возврат займа и процентов по нему.

Облигации по виду обеспечения

Существует два основных вида облигаций:

1. классические (необеспеченные) облигации. Это облигации, дающие право владельцу облигации получать доход, который устанавливается при размещении облигации и на возврат вложенной инвестируемой суммы.

Такие облигации являются необеспеченными облигациями, так как не имеют какого-либо имущественного обеспечения. Гарантией выплат по таким облигациям выступает высокий кредитный рейтинг эмитента и его имидж как компании, в полном объеме выполняющей свои обязательства по облигациям.

2. обеспеченные облигации – это облигации, которые дают такие же права владельцам-инвесторам, что и классические облигации, а также право на получение части собственности эмитента, которую эмитент предлагает в качестве обеспечения по облигациям.

То есть, обеспеченные облигации – это облигации, исполнение обязательств по которым полностью или частично обеспечивается залогом (облигации с залоговым обеспечением), поручительством, банковской гарантией, государственной или муниципальной гарантией. В случае невыполнения эмитентом своих долговых обязательств залог продается на рынке, а вырученные средства идут на погашение долгов перед кредиторами, т. е. владельцами данного вида облигаций.

Как рассчитать доходность облигации

Определить доходность долговой ценной бумаги можно 4 способами

Перед тем как считать доходность облигации, важно узнать некоторые данные:

- номинал облигации;

- размер купона / купонную ставку;

- срок погашения бумаги;

- рыночную стоимость облигации;

- частоту купонных выплат.

1 способ. Если покупать облигацию по номиналу и определять только купонный доход, потребуется следующая формула:

Купонный доход, за год = (Размер годовых купонов / Номинал) × 100%

Пример расчёта доходности облигации.

Эмитент выпустил облигацию номиналом 1000 руб. с ежеквартальной выплатой 25 руб. Определим купонный доход.

Купонный доход, за год = (25 руб. х 4 / 1000 руб.) х 100% = 10%

Таким образом, годовой купонный доход составляет 10%. Для простоты восприятия в данном случае учитывается тот факт, что инвестор приобрёл корпоративную облигацию по номиналу и держал её в своём инвестиционном портфеле весь срок обращения.

2 способ. При приобретении бумаги по цене, отличной от номинала, необходимо будет рассчитать текущую доходность облигации:

Доходность, годовых = (Купонный доход за год / Цена покупки облигации) × 100%

Пример расчёта справедливой доходности облигации.

Номинал долговой бумаги компании А равен 1000 р. Доходность по облигации составляет 8%. Купонный доход за год — 80 р. Инвестор покупает эту бумагу на вторичном рынке по цене 970 р. Определим её текущую доходность.

Доходность, годовых = (80 р. / 970 р.) х 100% = 8,24%

В данном случае показатель выше первоначальной купонной ставки, так как текущая стоимость облигации ниже номинала. По доходности бумага выглядит привлекательной, её необходимо покупать.

3 способ. Если же инвестор купил облигацию не по номиналу и знает, по какой цене он готов будет её продать, то его расчёт должен сводиться к формуле простой доходности облигации:

((Номинал − Полная цена покупки + Все купоны за период владения) / Полная цена покупки) × (365 / Количество дней до погашения) × 100%

Определим простую доходность к погашению долговой бумаги на основе следующего примера.

Номинал облигации — 1000 руб. Купон в размере 20 руб. выплачивается 4 раза в год (каждый квартал). Срок обращения — 2 года. Облигация начала торговаться на рынке 1 марта. При этом инвестор приобретает бумагу по цене 950 руб. 1 июня, сразу же после первой выплаты купона. Соответственно, предыдущему владельцу инвестор не перечисляет ничего из накопленного купонного дохода (НКД).

Купонов для выплат осталось 7 (4 раза х 2 года − 1 купон). Общая сумма оставшихся купонов — 140 руб. (7 х 20 р). Количество дней до погашения — 638 (365 х 2 года − 92 дня).

Примечание. Суммарно весенних дней в календаре — 92.

Считаем:

((1000 руб. − 950 руб. + 140 руб.) / 950 руб.) × (365 / 638) × 100% = 11,44%

Получается, что годовая доходность облигации составит 11,44% с учетом неполученного купона, но с ценовым дисконтом при покупке.

4 способ. Наиболее объективным и полным вариантом определения доходности облигации с учётом возможности реинвестирования купонных платежей можно считать формулу расчёта эффективной доходности:

- YTMOP — доходность к погашению;

- Cr — сумма купонных выплат за год;

- P — текущая рыночная цена облигации;

- N — номинал облигации;

- t — лет до погашения.

Простой пример для расчёта эффективной доходности.

Номинал облигации — 1000 руб. Инвестор приобрел бумагу за 1020 руб. Ставка купона — 10%. Соответственно, сумма купонных выплат составит 100 руб. Срок обращения — 2 года.

Рассчитаем:

Итоговая доходность по бумаге составляет для инвестора не 10% годовых, а лишь 8,91%.

Какие облигации лучше выбрать: с фиксированным или плавающим купоном

На рынке представлено два вида облигаций: с фиксированным и плавающим купоном. Какой тип лучше выбрать? На этот вопрос сложно ответить однозначно. Давайте разберёмся.

Доходность по облигациям напрямую зависит от ключевой ставки ЦБ. Обычно текущая доходность по ОФЗ примерно равна ей. Соответственно, для корпоративных выпусков доходность побольше за счёт премии за больший риск.

Когда лучше выбирать облигации с фиксированным купоном? Когда ключевая ставка высока и ожидается цикл её снижения. В этом случае, рыночная стоимость будет дорожать, чтобы сравняться с доходностью новых выпусков. Таким образом можно заработать на росте стоимости облигаций.

Например, если облигация с датой погашения через 10 лет имеет доходность 10% и текущая ключевая ставка 10%, то её рыночная стоимость будет в районе номинальной цены 1000. Если ключевая ставка упадёт до 7%, то рыночная цена подрастёт до 1200-1300 за счёт изменения ставки.

Если же ставка в районе 5%, то ожидать её дальнейшего снижения до 0% вряд ли приходится (речь про РФ). В этом случае покупать долгосрочные облигации с фиксированным купоном не самое лучшее решение. Лучше брать либо с плавающим купоном или с коротким погашением.

Если ключевая ставка высокая и ожидается её снижение, то лучше брать с фиксированным купоном долгосрочные выпуски. Если ставка уже низкая и может только подниматься, то лучше покупать облигации с плавающим купоном.

Налогообложение вкладов и облигаций по новому закону

Федеральный закон от 01.04.2020 N 102-ФЗ “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации” вступающий в силу с 1 января 2021 года – отменяет льготы по купонному доходу облигаций и вводит налог на доходы от вкладов и депозитов свыше 1 млн. руб. в части, превышающей ставку рефинансирования ЦБ (пример ниже).

Какие доходы подпадают:

- с процентов по счетам и вкладам российских банков, превышающих доход с 1 млн руб. по ключевой ставке Центробанка;

- с купонов бондов всех видов независимо от даты эмиссии.

Что это значит:

По вкладам: у вас есть депозиты с определенной доходностью. Ключевая ставка Центробанка на сегодняшний день равна 4,25%. С 1 млн. руб. по ключевой ставке доход за год равен: 1 000 000 × 0,0425 = 42 500 руб. Если доходность всех ваших вкладов и счетов больше 42 500 руб., например, 70 000, то с суммы превышения над ставкой ЦБ нужно платить 13%: (70 000 – 42 500) × 13% = 3 575 руб. По купонам облигаций: со всех купонов нужно будет платить 13%.

Изменения будут применяться с 2021 года, а впервые платить НДФЛ по этим пунктам гражданам придется в 2022 году, т.к. налог уплачивается после завершения года, в котором были доходы.

Что делать: как один из вариантов – закрывать вклады и счета, если общий их размер больше 1 млн. руб., и приобретать ОФЗ, т. к. их доходность даже с обложением купонов выше, чем по вкладам за минусом НДФЛ. Но этот вопрос требует детального анализа. В любом случае, лучше не спешить, а полностью разобраться в своей ситуации.

Что такое облигации?

Для начала необходимо разобраться с самим определением облигаций (bond, бонд). Это ценная бумага, которая свидетельствует о передачи денег государству или частному предприятию, а самое главное гарантирует возврат этих денег. Если говорить простым языком, то это долговая расписка, которая выдана не частному лицу, а конкретной организации или государству. При покупке долговых бондов указываются следующие условия:

Для начала необходимо разобраться с самим определением облигаций (bond, бонд). Это ценная бумага, которая свидетельствует о передачи денег государству или частному предприятию, а самое главное гарантирует возврат этих денег. Если говорить простым языком, то это долговая расписка, которая выдана не частному лицу, а конкретной организации или государству. При покупке долговых бондов указываются следующие условия:

- Срок займа.Как и любые инвестиции, облигации бывают краткосрочными, среднесрочным и долгосрочными. Сроки варьируются от одной недели до тридцати лет.

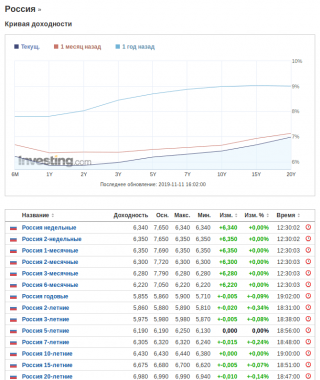

- Начисляемый процент.Он зависит от множества факторов: рейтинг экономики страны, срок займа и другие. Например, процент по государственным облигациям в России находится на уровне примерно 8-9%, а в США процентная ставка не превышает 2,5%. Информация о процентных ставках взята с сайта investing.com, вся информация предоставляется в реальном времени.

- Сроки выплаты процентов.Проценты принято выплачивать один или несколько раз каждый год, если речь идет о среднесрочных или долгосрочных займах. При краткосрочных проценты выплачиваются вместе с суммой основного долга.

- Сроки выплаты основного долга.Они напрямую зависят от срока займа и выплачиваются по его окончанию.

Механизм работы облигаций очень схож с банковскими вкладами, за одним исключением. За время владения облигацией выплачиваются дивиденды, что является дополнительным источником пассивного дохода, а также их можно продавать на вторичном рынке, не теряя при этом процентов. А вот при досрочном закрытии банковского вклада процентная ставка при финальном расчете сильно снижается.

https://youtube.com/watch?v=MEjUNZ3eBcc

Что такое ОФЗ?

Если речь идет об облигациях, то в первую очередь подразумеваются именно облигации федерального займа (сокращенно ОФЗ). Именно они распространены больше всего на рынке ценных бумаг. Есть два способа приобрести государственные бонды:

Покупка облигаций на аукционе

Приобрести на аукционе, проводим государством. Например в США за год проводиться около 300 аукционов и график утверждается на весь год вперед. В России идет поквартальное утверждение графиков проведения аукционов. Например, на первый квартал 2017 года было запланировано проведение 11 аукционов. Подробнее о сроках проведения и регламенте можно прочитать на сайте minfin.ru.

Обратите внимание:

- Оставить .

- Подписать договор на сайте или дождаться представителя.

- После открытия счета можно сразу начинать инвестировать.

Покупка облигаций на фондовом рынке

На фондовом рынке можно купить гособлигации России у предыдущих заемщиков. Примите к сведению, государство иногда размещает дополнительные бонды на фондовом рынке в обход аукциона. Так же существует практика досрочного выкупа займов на рынке ценных бумаг. Подробнее об этом механизме можно прочитать на сайте minfin.ru.

Государство выпускает четыре вида различных инвестиций, все они отличаются сроками выплат и купонным доходом, но есть еще несколько небольших отличий.

- Краткосрочные государственные займы.Такие облигации выпускаются на срок от недели до года, обладают самой низкой процентной ставкой. Выплаты долговой части и процентов производятся по истечению срока. Но в российских реалиях краткосрочные займы являются самыми доходными.

- Среднесрочные облигации.Эти ценные бумаги выпускаются на срок от одного до пяти лет. Выплаты процентов производятся дважды в год. Погашение основного долга происходит по окончанию сроков займа. Бонды не предлагают вам большой процент и ежемесячные выплаты, именно этот иногда фактор отталкивает потенциальных инвесторов. Но существует много других способов куда вложить деньги, чтобы получать ежемесячный доход.

- Долгосрочные бонды.Такие облигации выпускаются на срок от 10 лет. Ориентиром для таких бондов являются займы, выпущенные на 30 лет. Выплаты по процентам производятся на таких же условиях, как и среднесрочные — два раза в год.

- Защищенные от инфляции ценные бумаги.Такие займы выпускаются на срок до 30 лет. Помимо выплат процентов, дважды в год производиться компенсация инфляции. Такие инвестиции считаются самыми надежными в мире.

Как правильно инвестировать в облигации?

Как правильно инвестировать в облигации?

Характеристики, виды, классификация

Чтобы правильно инвестировать в облигации, получая ожидаемый результат, необходимо ознакомиться с видами российских долговых обязательств, отличающихся между собой сроками, надежностью, прибыльностью и прочим показателям. Первый тип классификации разделяет ценные бумаги РФ по эмитентам:

- государственные;

- муниципальные и региональные;

- корпоративные;

- народные.

С каждым из этих видов стоит познакомиться поближе, но перед тем как начать, нужно прояснить термин «купон».

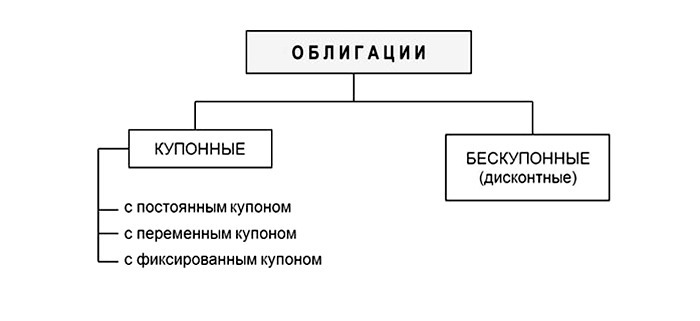

Виды облигаций по типу купонного дохода

Купон или купонный доход – выплаты, которые получает покупатель облигаций. Ценные бумаги бывают купонными и бескупонными (дисконтными), продающимися эмитентами ниже номинальной стоимости, чтобы инвестор получал прибыль при продаже таких облигаций по более высоким ценам.

Государственные

Этот вариант наиболее надежный, так как возврат средств инвестору гарантирует государство. Гособлигации торгуются под тикером ОФЗ – Облигации федерального займа. Для покупки 1 ОФЗ нужна 1 000 рублей, а ожидаемая доходность колеблется в пределах 7.5-8.5%. Показатель доходности в среднем на 2-3% выше, чем у наиболее щедрых предложений по депозиту от Сбербанка или ВТБ.

Гособлигации по виду купонной выплаты разделяют на:

- ОФЗ-ПД – размер купонного дохода не меняется за время действия облигации, а выплаты происходят каждые полгода;

- ОФЗ-ФД – сумма купона изменяется, но в соответствии с заранее установленными условиями;

- ОФЗ-ПК – купонный доход изменчив и зависит от какого-либо фактора, к которому его привязывают, например, доходность может быть связана с инфляцией или плавающей процентной ставкой RUONIA.

Гособлигации по номиналу делят на:

- ОФЗ-АД – ценные бумаги, поддерживающие амортизацию номинала, погашение проводится постепенно равными или неравными частями, а не за раз;

- ОФЗ-ИН – облигации с индексируемым номиналом.

Преимущество последних в том, что они гарантируют доходность на уровне 2-3% в условиях растущей инфляции и поднятия процентных ставок ЦБ РФ, когда курс других ОФЗ падает.

Муниципальные и региональные

В сравнении с гособлигациями, у муниципальных и региональных долговых обязательств средняя доходность выше, но и риски больше, так как регион в теории может признать себя банкротом.

Чтобы снизить уровень опасности, инвесторы предпочитают покупать облигации богатых областей и мегаполисов, среди которых: СПб, Москва, Екатеринбург и пр.

Цена 1 муниципальной или региональной облигации 1 000 рублей, средний показатель доходности 8-9%, а купонный доход, как и у ОФЗ, не облагается налогом.

Корпоративные

Эмитентами этой разновидности облигаций выступают компании, из-за чего доходность и риски тут выше, чем у муниципальных и государственных долговых бумаг. Максимальную надежность дают облигации «голубых фишек» российского фондового рынка, то есть наиболее капитализированных компаний, список которых возглавляют: Сбербанк, Газпром, ВТБ, Северсталь, Роснефть и пр. Для покупки их долговых бумаг требуется минимум 1 000 руб., а доходность равна 8.5%.

Народные

ОФЗ-н – народные или упрощенные облигации, в которые можно вложить от 30 000 руб. при гарантированной доходности 8.5%. Приобретаются на 3 года, а при досрочном погашении теряется часть купонного дохода и приходится уплачивать повышенный размер комиссии. Народные облигации распространяются через ВТБ и Сбербанк, купонный доход с них не облагается налогом, но инвестору придется уплачивать комиссионные банкам. Размер комиссий зависит от суммы покупки:

- 1.5% комиссионных банк возьмет за сделку менее чем на 50 000 руб.;

- 1% за покупку ценных бумаг в пределах 50 000-300 000 руб.;

- 0.5% за операцию более 300 000 руб.

Хотя стоимость одной народной облигации составляет 1 000 руб., купить 1-2 ценных бумаги не получится. Инвесторам доступны пакеты от 30 000 руб. По сроку действия все облигации делят на:

- долгосрочные – покупаются на 5 лет и больше;

- среднесрочные – удерживаются 1-5 лет;

- краткосрочные – погашают через 3-12 месяцев.

Чем дольше срок облигации, тем выше предложенные проценты.

Риски при инвестициях в облигации федерального займа.

Любой из разновидностей вкладов на территории инвестиций, всегда сопряжены с некоторыми рисками. Инвестиции в облигации федерального займа не являются исключением. Но, тем не менее, одолжить свои кровные денежные средства государству, в разы надёжнее. Чем, предположим, перезанять до зарплаты коллеге по цеху – дяде Васе. Вот основные риски, которые присутствуют при инвестициях в ОФЗ:

Геополитические риски ОФЗ.

На начало 2020-го года, доля иностранных инвесторов на рынке облигаций федерального займа, составляет 31.5%. И в связи с такой не малой частью иностранных инвесторов. При вновь введённых санкциях, торговать зарубежным коллегам государственными бумагами, они начнут массово распродавать облигации ФЗ.

Вследствие таких действий, рыночная стоимость бумаг обвалится. Однако доходность по ним вырастет по отношению к фиксированному размеру погашения. Поскольку их рыночная стоимость станет настолько выгодной по отношению к номиналу (цена при погашении). Что приобретать их будут «все подряд»!

Дефолт и ОФЗ

Такое развитие событий, как государственный дефолт, имеет чрезвычайно низкую вероятность. Поскольку экономика России в достаточной мере стабильна. И даже при допущении такого риска, как дефолт, у Российской казны хватит золото резервного запаса, чтобы рассчитаться по задолженностям.

Несмотря на страхи большинства жителей бывшего СССР, дефолт – невероятно редко событие

В случае, если он произойдёт, то, увы, вы всё равно потеряете сбережения и не важно, в чём они были. В ОФЗ или фиатных деньгах

Ключевая процентная ставка и ОФЗ

При резком изменении процентной ставки центральным банком стоимость, ранее выпущенных облигаций, непременно упадёт. Такие действия со стороны банка, проводятся для того, чтобы «сбить» спекуляции на бирже. Как, например, случилось в 2014-м году, когда банк России поднял ключевую процентную ставку с 10.5%, сразу до 17%. Тогда, облигации федерального займа обрушились на 20%. Соответственно, доходность по ним резко возросла. В том понимании, что теперь их приобретение, стало как никогда выгодным!

Погашение ОФЗ и их налоговая составляющая

Облигации федерального займа по их соответствующим срокам обращения, погашаются в автоматическом режиме. После прекращения их существования министерство финансов перечисляет денежные средства на счета брокеров. Они же в свою очередь, распределяют прибыль по счетам своих клиентов, то есть трейдеров и инвесторов.

Вкладчику в государственные облигации нет необходимости платить налог с купонного дохода по ОФЗ. Однако если трейдер получил прибыль по облигациям федерального займа в виде разницы от купли, продажи этих бумаг. Тогда ему придётся заплатить налог на доход физического лица (НДФЛ), в размере 13% от курсовой стоимости бумаги.

Но есть и более радикальный способ сохранить эти 13% дохода. Открыв у брокера индивидуальный инвестиционный счёт (ИИС), вкладчик в государственные долговые бумаги, освобождается от уплаты налога на законных основаниях

Но сто́ит принять во внимание, что ИИС открывается как минимум на 3 года. И если доход от облигаций федерального займа вывести ранее 3-х лет с момента регистрации ИИС

То в таком случае, привилегии в виде освобождения от уплаты налогов, утрачивают свою актуальность.

- Подведём итоги по отношению инвестициям в облигации федерального займа

- Облигации федерального займа выпускает министерство финансов, и заёмщиком денежных средств в этом случае, является государство;

- Облигации федерального займа являются самыми надёжными ценными бумагами на Московской фондовой бирже;

- Доходность по облигациям федерального займа не существенно, но всё же, превышает размер депозита;

- Курсовая стоимость облигаций федерального займа и их доходность, напрямую зависят от экономической политики государства;

- Для максимально возможного снижения риска по инвестициям в облигации федерального займа, необходимо удерживать бумаги до срока их погашения;

- Не стоит приобретать долгосрочные облигации федерального займа, если нет уверенности их удержания до срока их погашения эмитентом;

- При полном отсутствии знаний об облигациях федерального займа и их ключевых составляющих элементов, лучше инвестировать в народные ОФЗ-Н;

- Для инвестиций в облигации федерального займа, необходимо открыть счёт у официально зарегистрированного Российского брокера!

Как и где купить

Прежде всего физическому лицу необходимо открыть обычный брокерский счет или ИИС (индивидуальный инвестиционный счет) у брокера и перевести на него необходимые средства в валюте.

Есть несколько способов покупки облигаций физическим лицом, укажу основные:

- Через терминал QUIK, настроив интерфейс программы под инвестора с необходимыми колонками, например, срок до погашения, доходность, размер купона и другие.

- Самый распространенный способ покупки – на Московской бирже через брокера или управляющую компанию.

Как может купить облигации физическое лицо:

- Самостоятельно сделать покупку на сумму от 10000 долларов.

- Через ПИФы (паевой инвестиционный фонд). Физическим лицам продаются паи стоимостью до 5000 рублей. В каждый пай входят облигации нескольких компаний. Например, ПИФ компании «БКС» или БПИФ РФИ «Сбербанк – Индекс Мосбиржи государственных облигаций». ПИФы подходят для небольшого бюджета, но придется платить значительную комиссию.

- Через ETF (Exchange Traded Fund) – специальные паевые фонды без купонов, но с дивидендами. Там предлагаются ценные бумаги крупных компаний – Роснефть, Альфа-Банк, Газпром. Средняя стоимость акции 1500 рублей, вполне доступно мелкому инвестору (физическому лицу). Пример – «Сбербанк – Индекс Мосбиржи государственных облигаций» (в качестве индексного фонда ETF).

Расчет приобретения на примере

Рассмотрим простой пример – приобретение еврооблигации Минфина стоимостью 10000 долларов. Это номинал, а покупается она по «грязной цене», это цена рынка вместе с НКД – накопленным купонным доходом. Это частичная выплата по купону, рассчитанная со дня покупки (или последней выплаты) до текущего момента. Цена здесь указывается в процентах к номиналу.

Пусть облигация Минфина продается за 103 %, значит, за 10300 долларов. Система автоматически рассчитает НКД, допустим, он равен 170$. Тогда мы должны заплатить 10300 + 170 = 1047 долларов предыдущему владельцу. Но при совершении сделки покупки инвестор (физическое лицо) понесет и некоторые дополнительные расходы:

- Комиссия брокера (небольшая плата за сделку).

- Иногда придется заплатить налог от курсовой разницы, так как по закону налоги рассчитывают и платят в рублях.

Понятие облигации и виды доходов по ней. Облигация и акция

Облигация – долговая ценная бумага (ценная бумага с фиксированным доходом/доходностью), собственник которой обладает безусловным правом на возврат номинальной стоимости и процентного (купонного) дохода, если он предусмотрен условиями выпуска.

В материале речь пойдет только о финансовых облигациях, выплаты по которым проводятся исключительно деньгами.

Эмитент облигации – лицо ее выпустившее и несущее обязательства по ней (оплата номинала и купонов).

Исходя из определения, облигация удостоверяет обязательственное право ее владельца, в отличие от акции, удостоверяющей право имущественное. Такой характер облигации подчеркивает этимология слова. Латинское obligatio и английское obligation переводится как “обязательство”. В западной практике, особенно в отношении государственных облигаций, прижился термин bond (бонд).

Другим существенным отличием облигации от акции является фиксированная природа дохода. Согласно условиям выпуска (эмиссии) облигаций, инвестор заранее знает размер дохода и сроки его получения. Вместе с тем, облигация дает возможность заработать на росте цены, не дожидаясь погашения (выплаты номинальной стоимости). Она позволяет гибко учитывать текущие рыночные тенденции, комбинируя фиксированную и нефиксированную компоненту в доходе.

Различают три вида дохода по облигации. Два задаются условиями выпуска (проспектом эмиссии), один исключительно рыночной ситуацией.

- Дисконт (дисконтный доход)- положительная разница между номиналом бумаги и ценой покупки. Облигации, выпуск которых не предусматривает иных выплат, кроме возврата номинальной стоимости именуются дисконтными облигациями. Ставка по ним зашита в дисконт, чем он больше, тем ставка выше.

Пример.

Дисконтная облигация номиналом $1000 приобретается за год до погашения по $950. Дисконт равен $1000-$950=$50. Ставка доходности (ставка дисконта): ($50/$950)*100%=5,26% годовых.

- Купон (купонный/процентный доход) определяется процентной ставкой по облигации и начисляется на ее номинальную стоимость. Ставка может быть постоянной или плавающей, допустим, ставка LIBOR. Купон выплачивается регулярно (ежеквартально, ежегодно и т.д.) в четкие, прописанные в проспекте эмиссии сроки, в том числе, при погашении. Облигации с купонными/процентными выплатами называются купонными/процентными облигациями.

Пример.

Ставка по купонной облигации номиналом $1000 составляет 5% годовых. Ежегодный купон составит $1000*5%=$50.

Если процентная облигация покупается ниже номинальной стоимости, ее владелец претендует как на купонный, так и на дисконтный доход.

- Доход от роста курса облигации (инвестиционный доход).

Полная аналогия с доходом при повышении котировки акции. Инвестор покупает облигацию дешевле и продает дороже на растущем тренде, внутри “жизненного цикла” бумаги, не дожидаясь погашения. Доход – разница между ценами продажи и покупки.

Помимо, чисто рыночных аспектов, в цену купонной бумаги заложена часть процентного дохода – накопленный купонный доход (НКД). Наличие НКД приводит к ситуации, когда процентная облигация может быть продана выше номинальной стоимости. Положительная разница между ценой покупки и номиналом – премия по облигации.

Инвестор в облигации находится в относительно привилегированном положении относительно владельца пакета акций. Если он “оседлает” бычий тренд по облигациям, то способен несколько раз входить в бумаги и выходить из них, фиксируя доход и реинвестируя вырученные суммы в долговые или иные финансовые инструменты.

Если рынок пойдет против него, он всегда “отсидится” в облигациях, получая купонные выплаты и/или дисконтный доход. Бухучет будет фиксировать только бумажные убытки по курсовой стоимости, не более.

Но тут есть и обратная сторона. Заработки акционера не ограничены ничем, кроме здравого смысла публики. У дохода по облигациям всегда жесткая планка в виде номинальной стоимости и суммарных процентных выплат по ней. Как всегда, пониженный риск ведет к снижению прибыли и наоборот.

Рынки акций и облигаций работают как единый организм. Средства инвесторов находятся в непрерывном движении между ними. В период рыночной нестабильности игроки уходят с рынка акций и вкладываются в инструменты с фиксированным доходом или, еще говорят, в инструменты денежного рынка. Номер один среди них – облигации, прежде всего государственные. При понижении ключевых ставок и оживлении фондовых рынков инвесторы сбрасывают облигации и участвуют в ралли по акциям.

Как зарабатывать на них

При стабильной экономической ситуации в стране и мире (при отсутствии дефолтов и форс-мажора) инвестор может получить прибыль от валютных облигаций в следующих видах:

- Регулярные выплаты по купонным процентам (ежеквартально или каждые полгода) – это главный способ получения дохода.

- Прибыль от продажи валютной облигации (разница между ценами продажи и покупки).

- Уменьшение налогов или получение налоговых вычетов по валютным бумагам.

Сколько можно заработать

Стабильный купонный доход можно получать от консервативных еврооблигаций государства (минфина). Доходность их составляет в среднем 4,4% годовых. Корпоративные еврооблигации дают большую прибыль, но и риски выше.

Дополнительный доход физическое лицо может получить как налоговый вычет 13 % с каждых вложенных на счет ИИС 400 000 рублей в год.

Выгодно ли покупать

Да. В сравнении со ставками валютных вкладов (1–2 %), доходность евробумаг может быть в несколько раз выше (4–5 %).

Продать валютные евробонды можно в любой момент без потери процентов. Сумма по купону насчитывается каждый день, при продаже накопленная купонная стоимость (НКД) прибавляется к цене продажи.

Купонные выплаты регулярны, 2–4 раза в год, и в валюте. Неплохая прибыль может образоваться при девальвации рубля или инфляции.

Доходность

При анализе состояния вложений физических лиц в валютные облигации существует несколько разных видов доходности:

- Купонная доходность (процент купонных выплат).

- Текущая доходность – отношение купонной (процентной) ставки к рыночной цене приобретения, а не к номиналу.

- Эффективная доходность к погашению – это доходность на момент погашения облигации с учетом выплаченных за весь период купонов и с учетом реинвестирования купонов, т.е. вложения их в приобретение дополнительных облигаций.

Можно ли покупать на ИИС

Да, такой вариант возможен. Каждый инвестор может на бирже у надежного брокера открыть индивидуальный инвестиционный счет (ИИС) и формировать там свой инвестиционный портфель из бумаг Минфина и других. Причем для облигаций на этом счете можно использовать налоговый вычет 13 % от суммы покупки.

Где посмотреть список доступных для покупки евробондов

Посмотреть список евробондов и отметить оптимальные для физического лица можно следующими путями:

- В торговом терминале QUIK (если имеется там брокерский счет). В нем можно настроить таблицу облигаций в удобном для инвестора виде и анализировать облигации в реальном времени.

- На сайте Московской биржи размещен актуальный список валютных облигаций.

- На брокерском сайте Финам – с полной информацией о ценных бумагах и итогах торгов.

- На сайте rusbonds.ru удобно организована информация по ценным бумагам с хорошим фильтром поиска по обширному набору параметров, например, «все облигации Минфина» или «в долларах США с высоким процентом».

- На smart-lab.ru – популярном сайте по торговым операциям на бирже с хорошим списком и картами доходности.

- На cbonds.ru множество полезных инструментов для анализа, но они платные.

Сколько стоит 1 еврооблигация

Рыночная цена 1 евробонда начинается с 1000 долларов. Минфин выпустил лот, состоящий из одной еврооблигации в 1000 долларов, это RUS-28, правда минимальный торговый лот все-равно 10 000 долларов.

Все остальные евробонды Минфина продаются еще более крупными лотами. Обычно 100–200 еврооблигаций, для покупки требуется сумма в 100 000 – 200 000 долларов. Хотя с 2015 года разрешено дробление лотов – таким образом физические лица получили возможность покупать евробонды.

Номинальная стоимость валютных облигаций указывается на самих ценных бумагах при выпуске.